5月31日,吉利银河电混系列首款车型银河L7上市;30日,奇瑞期间SUV瑞虎9上市;25日,比亚迪宋 Pro DM-i冠军版上市,同天,上汽通用五菱宝骏悦也上市;15日,长城哈弗枭龙和枭龙MAX上市……

各家车企产品频出,5月,不少车企取得了不错的销量成绩。吉利汽车销量为12万辆,连续4个月同环比双增;奇瑞集团销量为13.9万辆,同比增长63%;比亚迪销售24.02万辆,再次问鼎新能源销量排行榜;长城汽车销售超10万辆,挤下广汽本田,荣登厂商销量排行榜第九位……

多家车企起势,5月,汽车整体市场产销同环比增长。中国汽车工业协会最新数据显示,5月,汽车产销分别完成233.3万辆和238.2万辆,环比分别增长9.4%、10.3%,同比分别增长21.1%、27.9%。1-5月,汽车产销分别为1068.7万辆、1061.7万辆,同比均增长11.1%。

5月汽车产销之所以快速增长,业内专家总结3个原因。其一,生态环境部等5部门联合发布了《关于实施汽车国六排放标准有关事宜的公告》,有助于市场稳定。其二,五一”假期,多地推出购车促销措施,举办汽车消费节、汽车嘉年华等营销活动,助力市场需求温和回暖。其三,上年同期仍处于疫情影响较大的阶段,基数较低。

透过数据看本质,5月汽车整体市场表现出3个亮点。其一,新能源汽车继续延续快速增长态势,首次市占率突破30%;其二,中国品牌乘用车市场份额达53.6%,连续10个月稳居50%以上,且持续上升;其三,汽车出口量同环比双增。

数据本身不会说话,除非通过分析从中获取有价值的洞察。本文将从上述3个特点解读5月汽车整体市场:谁对新能源增长贡献最大?谁在赶超、谁在落后?谁成为汽车出海主力?

插电混动为最大增长动能

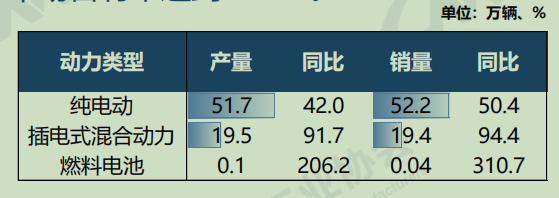

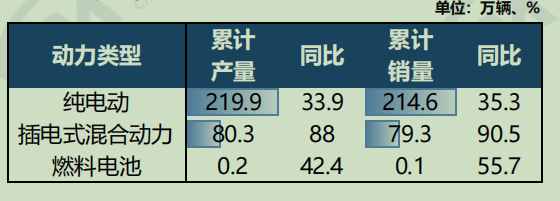

5月,新能源汽车产销分别为71.3万辆、71.7万辆,同比分别增长53%和60.2%,市场占有率达30.1%。1-5月,新能源汽车产销分别为300.5万辆和294万辆,同比分别增长45.1%和46.8%,市占率为27.7%。

细分看来,5月,纯电动和插电式混合动力销量分别为52.2万辆、19.4万辆,分别同比增长50.4%、94.4%,燃料电池尽管增长,但销量基盘几乎忽略不计。插电式混合动力销量增长几乎是纯电动的2倍。1-5月,纯电动车和插电式混合动力车累计销量分别为214.6万辆、79.3万辆,分别同比增长35.3%、90.5%。

综合看来,插电式混合动力车销量增长明显高于纯电动车,前者引领新能源车增长的态势进一步凸显。业内专家认为,2023年,插电式混合动力车或代替纯电动车成为促进新能源车增长的主要动力。平安证券研报也指出,插电式混合动力车将成为2023年新能源汽车市场的最大增长动能。

尽管中国新能源产销一直位居首位,但过去很长一段时间,中国车企在插电混动车领域一直是陪跑角色。2020年,插电混动车市场还是由合资主导,2020年末,混动车市场销量排行榜前10中,9款车型是日系车,其中,丰田雷凌、卡罗拉、本田艾力绅是混动三杰,只有一个中国品牌——理想ONE挤进前10。

仅两年时间,混动市场格局生变。2022年中国插电混动车市场份额达90.01%,同比增长193.29%,日系车份额仅为1.83%。2023年前5月,插电混动车累计销量为79.3万辆,超过2021年全年的51.1万辆。

这其中少不了比亚迪的贡献。数据显示,2022年全年,中国插电式混动累计销量为151.8万辆,同比增长150%,其中比亚迪累计销量94.6万辆,占62.32%的市场份额,比亚迪凭一己之力抢走了市场上大部分增量。

随着比亚迪取代特斯拉,卫冕全球新能源销冠,其成为中国新能源市场上新的“鲶鱼”,在其作用下,中国品牌发力插电混动车。如今除了比亚迪的DM-i混动技术外,其他车企也纷纷研发自己的混动技术,例如,吉利雷神Hi·X、长安iDD、长城Hi4电混系统、奇瑞鲲鹏DHT、东风马赫MHD等。

中国品牌插电混动高歌猛进,合资品牌开始觉醒,试图在这一高增量市场分一杯羹。上海车展上,搭载全新第四代i-MMD双电机混合动力系统的广汽本田新雅阁e:PHEV亮相;东风日产旗下启辰品牌推出了启辰大V DD-i超混动车型。

随着不少主机厂开始布局插电混动车,其对燃油车形成的“替代优势”进一步凸显,业内一致认为,混动车将是从燃油车到纯电动车的过渡,之所以如此,原因有2。

一方面,政策驱动。双积分政策调动了车企研发生产混动汽车的积极性。消费端,符合标准的混动车可上绿牌,同时,2022年购买插电混动车可享受国家购车补贴。

另一方面,混动车可弥补燃油车和纯电动车缺点。对比燃油车,一是可缓解双积分压力,二是多种模式动力驱动,性能碾压同级燃油车,三是智能化驾乘体验更佳;对比纯电动车,一是可解决纯电动续航焦虑痛点,二是用车成本更低,三是对充电设施要求不高。

2022年以前,政策驱动混动车市场扩大,2022年以后,随着补贴退坡,政策驱动开始转向市场驱动,谁技术优势大,具有差异化竞争,谁将脱颖而出。

中国科学院院士、中国电动汽车百人会副理事长欧阳明高认为,目前电动车价格成本偏高、电池成本也偏高、补贴又在下降,所以未来5-10年插电混动和增程电动的占比会从去年的22%逐步提升到30%-40%,甚至接近50%。其中,占比最高的就是中级主流轿车,还有大型SUV。

从价格看来,1-5月,新能源乘用车销量主要集中于15万-20万价格区间,累计87.8万辆。平安证券预计,10-20万元价格区间,2023年,插电混动车有望接近纯电车的销量规模,整体销量将达310万辆,增量达155万辆。

市场竞争格局再生变

中国汽车工业协会数据显示,5月,中国品牌乘用车销量为109.9万辆,同比增长37.6%,市场份额为53.6%,上升4.3个百分点。1-5月,中国品牌乘用车销量为478.1万辆,同比增长22.7%,市场份额为53.1%,上升5.2个百分点。

从中国品牌销量增长中,可观2个趋势。

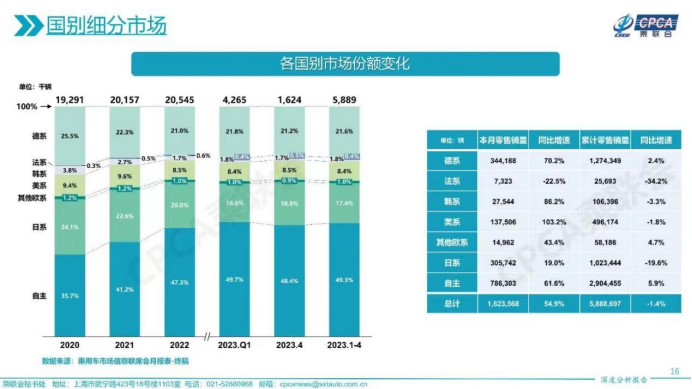

其一,市占率持续提升。自2022年9月来,中国品牌市占率连续10个月稳居50%以上。乘联会数据显示,2020年,这一数据还是35.7%。这一年,日系品牌市占率为24.1%,美系为9.4%,德系为25.5%。2023年1-4月,日系、美系、德系市场份额分别为17.4%、8.4%、21.6%,均大幅下滑。

其二,单车均价提高。今年一季度,蔚小理发布一季度财报,其单车均价分别为29.72万元、19.27万元、34.85万元,探入传统豪华车价格区间。民营车企中,2022年,吉利、长城、比亚迪单车均价分别为10.3万元、12.87万元、17万元,渗透到合资品牌主流车型价格区间,打破了曾经低廉的市场形象。

对于中国品牌市占率快速提升,中国汽车工业协会副秘书长陈士华总结3方面原因:一是中国品牌乘用车全面推动品牌向上,进一步缩小了与国外优势汽车企业之间的差距;二是中国品牌在新能源汽车领域的优势,通过与智能网联加速融合占据了先机,甚至在某些技术领域已经超越合资品牌;三是对中国汽车消费市场的精准把握和依托本土供应链的优势。

从整体看,中国品牌的发展抢占了德系、日系及美系等国别市场份额,归根结底还是其在新能源领域布局缓慢。乘联会数据显示,5月,自主品牌中新能源车渗透率为57.1%,而主流合资品牌中的新能源车渗透率仅4.0%。

具体到5月销量上,新一轮淘汰赛已经开启。根据乘联会数据,5月批发销量排行榜前10分别为比亚迪汽车、一汽-大众、奇瑞汽车、长安汽车、吉利汽车、上汽大众、上汽通用、长城汽车、特斯拉中国、广汽丰田。

在榜单前5名中,有4家中国车企登榜,比亚迪毫无疑问卫冕冠军之位,后面跟着的是奇瑞汽车、长安汽车、吉利汽车。曾经的销冠一汽-大众只能跻身第二,而曾经常登榜的南北丰田、东风日产、上汽通用五菱均跌出前十。

2023年,几乎不会有车企质疑新能源汽车市场这一重要发展趋势,各大车企均寄希望于新能源产品阵容,在愈加激烈的中国汽车市场上站稳脚跟。老车企借助新能源汽车品牌振兴速度加快,其中最为典型的是广汽埃安,5月广汽埃安销售4.5万辆,超过特斯拉的4.25万辆,仅次于比亚迪,目前埃安月销量已经连续3个月突破4万辆。

如今,汽车市场中头部效应日渐显现,强者恒强定论难以改变,在此境况下,留给那些落后者、掉队者的时间显然已经不多了。

A0级车海外开花

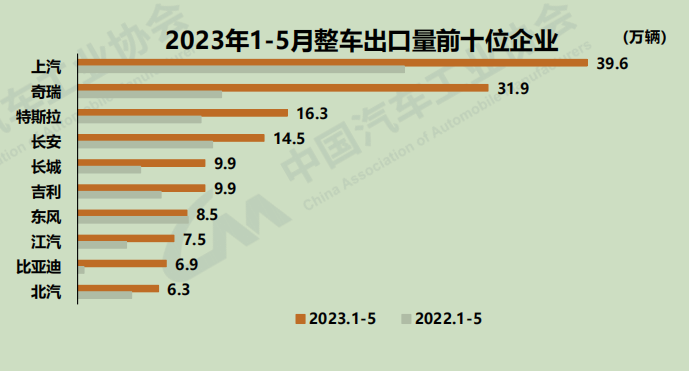

中国汽车工业协会数据显示,5月,新能源汽车出口量为10.8万辆,环比增长7.9%,同比增长1.5倍。1-5月,汽车企业出口量为175.8万辆,同比增长81.5%,其中,新能源汽车出口量为45.7万辆,同比增长1.6倍。

从企业来看,5月,上汽出口销量最多,为8.3万辆,同比增长5.9万辆,占总出口量的21.3%,奇瑞增长最明显,出口量为7.4万辆,同比增长1.7倍。1-5月,从增速来看,比亚迪增速最快,同比增长14.2倍,奇瑞、长城分别同比增长1.8倍、1倍。

2023年一季度,中国汽车出口量为106.9万辆,超过日本和德国,首次成为全球最大的汽车出口国。这背后是新能源汽车出口量增长的缘故。

A0级电动车的超预期表现促进了新能源汽车出口量的增加。乘联会秘书长崔东树表示:“从自主出口的海外市场零售数据监控看,A0级电动车占比达60%,是出口绝对主力,上汽等自主品牌在欧洲表现较强,比亚迪在东南亚崛起。除了传统出口车企的靓丽表现,近期新势力出口也逐步启动,海外市场已有数据开始显现。”

近几年来,A00级和A0级车型几乎占据纯电动车市场近一半份额。根据乘联会数据显示,A00级别新能源车基本取代了以往A00级燃油车市场。这种“小而美”车型购车门槛低、用车成本低,在一段时间内成为年轻人首购或增购车型,但随着车企不断投入车型,国内市场已经几近饱和,“向外走”和“下乡去”成为转型之道。

“在国内获得良好市场认可的A0级电动车,未来可持续出口蕴含巨大潜力。”崔东树曾经预判。如今,各大车企均在A0级市场布局,如比亚迪海鸥、江淮钇为3、极狐考拉、五菱宾果、东风纳米等。

除了在产品上布局海外市场外,上汽、一汽、奇瑞、吉利、比亚迪等中国车企,迅速发展海外本地化生产及供应链建设,为盈利奠定基础。

比如,比亚迪在乌兹别克斯坦成立了首家比亚迪海外乘用车合资工厂。并计划在巴西、欧洲建厂。再比如,上汽集团如今在泰国、印度、印尼建造了3个海外生产制造基地;奇瑞在欧洲、北美、中东及巴西等地建立了全球研发基地。吉利开始实现由产品出口向技术输出转变,过去两年,吉利已与全球汽车合作伙伴签订了超过200亿元以上的技术转让和研发产品开发的合同。

2023年中国汽车市场走出逐步向好的势头。展望6月,崔东树表示,“乘用车市场进入上半年收官期,各地方和车企冲刺销量的意愿仍较强,因此6月仍是产销环比走势较好的月份。”

但同时,他也认为,随着新能源的强势增长,市场竞争更加充分,近期上市车型产品力稳步提升,销量分化现象更为明显,车企半年市场表现或加速分化。

分享到:

分享到: